5 часто-задаваемых вопросов про ОСАГО: что должен знать каждый страховой агент?

Фатеева Екатерина Евгеньевна

менеджер по работе с партнерами компании "Inssmart"

88

7 минут

14 октября в 12:54

/

/

5 часто-задаваемых вопросов про ОСАГО: что должен знать каждый страховой агент?

Содержание статьи

Страхование автомобилей ОСАГО является одним из самых важных и широко используемых полисов. Но что на самом деле должен знать каждый страховой агент о нем? Рассмотрим основные аспекты полиса ОСАГО, чтобы помочь страховым агентам преуспеть в своей работе.

Изучим ключевые моменты, связанные с законодательством, правильным оформлением полисов, процессом компенсации убытков и другими важными аспектами.

Страховая сфера является одной из наиболее перспективных и прибыльных отраслей в современном мире. Будучи начинающим страховым агентом, вам следует осознать, что ваша работа не только заключается в продаже страховых полисов, но и в предоставлении качественного сервиса и консультаций по всем вопросам. Начинающим страховым агентам будет интересно.

Изучим ключевые моменты, связанные с законодательством, правильным оформлением полисов, процессом компенсации убытков и другими важными аспектами.

Страховая сфера является одной из наиболее перспективных и прибыльных отраслей в современном мире. Будучи начинающим страховым агентом, вам следует осознать, что ваша работа не только заключается в продаже страховых полисов, но и в предоставлении качественного сервиса и консультаций по всем вопросам. Начинающим страховым агентам будет интересно.

1. Что будет, если я укажу в полисе е-ОСАГО недостоверные данные о клиенте?

Если в полисе е-ОСАГО будут указаны недостоверные данные о клиенте, это может иметь серьезные последствия. Во-первых, это нарушение закона и может привести к административной ответственности для агента и клиента. Во-вторых, страховая компания имеет право отказать в возмещении ущерба при наступлении страхового случая. Недостоверная информация может оказать влияние на расчет премии и в случае страхового случая, страховая компания может применить санкции вплоть до отказа в выплате страхового возмещения.

Итак, если страхователь предоставил недостоверные данные, влияющие на уменьшение премии, как по электронным полисам ОСАГО, так и по бумажным договорам, страховщик имеет право на регрессное требование. Это означает, что страховщик возместит ущерб потерпевшему, а затем потребует компенсацию убытков от виновника ДТП.

Итак, если страхователь предоставил недостоверные данные, влияющие на уменьшение премии, как по электронным полисам ОСАГО, так и по бумажным договорам, страховщик имеет право на регрессное требование. Это означает, что страховщик возместит ущерб потерпевшему, а затем потребует компенсацию убытков от виновника ДТП.

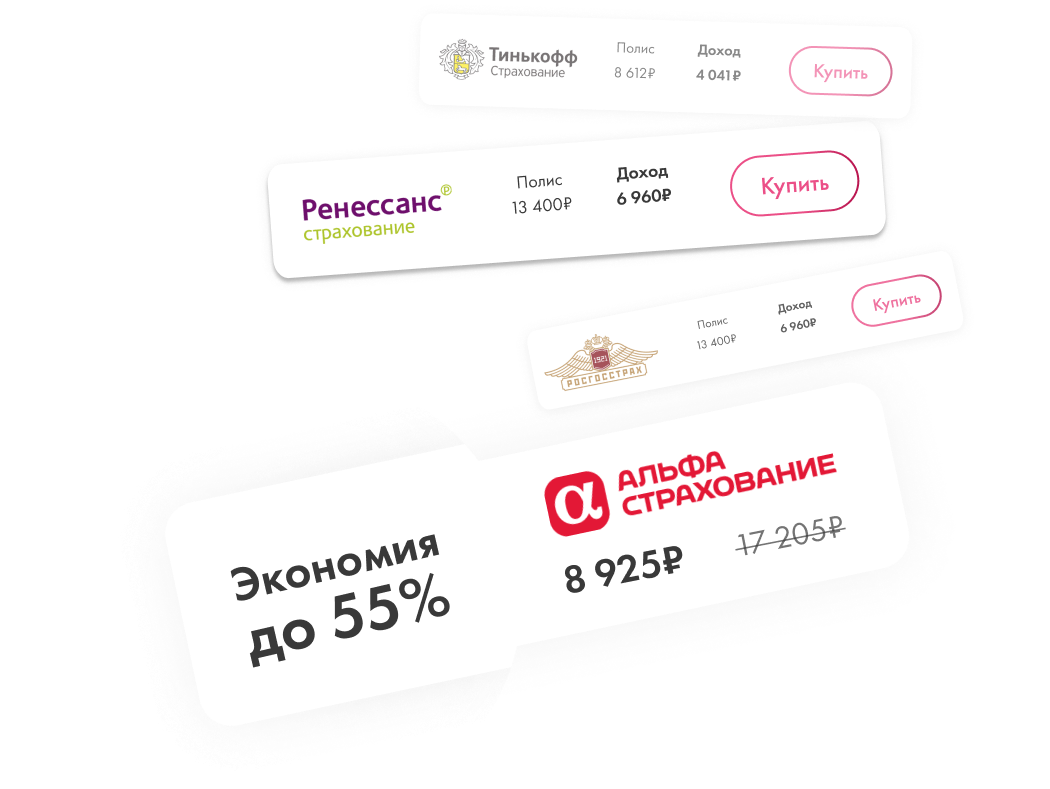

Оформите полис за 5 минут

Сравните предложения от

17 страховых компаний

+ предрасчет за 10 сек.

+ предрасчет за 10 сек.

Зарабатывайте с платформой Inssmart

2. Какие документы нужны для приобретения полиса ОСАГО?

Для приобретения полиса ОСАГО обычно требуются следующие документы:

- Паспорт гражданина Российской Федерации или иной документ, удостоверяющий личность;

- Водительское удостоверение;

- Свидетельство о регистрации транспортного средства (СТС);

- Документ, подтверждающий право собственности или иное законное основание для использования автомобиля (например, договор аренды или лизинга);

- ИНН (индивидуальный номер налогоплательщика) для физических лиц;

- Свидетельство о постановке на учет в налоговом органе (для юридических лиц).

- На платформе Inssmart предусмотрена возможность вносить изменения в полис. Пользователи могут легко и удобно обновлять информацию о полисе, включая изменение данных о страхователе, застрахованном лице, объеме страхования и других параметрах.

3. На какой срок можно приобрести полис ОСАГО?

Полис ОСАГО можно приобрести на срок от одного до 12 месяцев. Обычно страховая компания предлагает несколько вариантов сроков страхования, и клиент выбирает наиболее удобный для себя. Важно помнить, что полис ОСАГО должен быть действующим на момент ДТП, поэтому его следует продлевать заранее, чтобы избежать простоев в страховой защите.

4. Чем отличается КАСКО от ОСАГО?

КАСКО (полное автострахование) и ОСАГО (обязательное страхование гражданской ответственности) — это два разных вида автострахования с разными целями и покрытием.

ОСАГО покрывает ущерб, причиненный третьим лицам в результате ДТП, в котором виноват страхователь. Это обязательное страхование, предоставляемое на основе закона, и позволяет обезопасить финансовые интересы пострадавших.

КАСКО покрывает ущерб, причиненный страховому автомобилю в результате различных событий, включая ДТП, пожар, угон, стихийные бедствия и другие. КАСКО является добровольным страхованием, которое защищает интересы самого страхователя и обеспечивает возможность восстановления или замены поврежденного автомобиля.

ОСАГО покрывает ущерб, причиненный третьим лицам в результате ДТП, в котором виноват страхователь. Это обязательное страхование, предоставляемое на основе закона, и позволяет обезопасить финансовые интересы пострадавших.

КАСКО покрывает ущерб, причиненный страховому автомобилю в результате различных событий, включая ДТП, пожар, угон, стихийные бедствия и другие. КАСКО является добровольным страхованием, которое защищает интересы самого страхователя и обеспечивает возможность восстановления или замены поврежденного автомобиля.

5. Что влияет на стоимость ОСАГО?

Стоимость полиса ОСАГО (Обязательное страхование автогражданской ответственности) зависит от нескольких факторов. Влияющие на стоимость элементы включают:

Для каждого страхового агента, особенно опытного, знание основных аспектов полиса ОСАГО является необходимым, поскольку это позволяет предоставлять клиентам компетентную консультацию и помощь в выборе наиболее подходящего страхового продукта. Информация будет полезна опытным агентам, которые желают обновить свои знания о полисе ОСАГО или получить более глубокое понимание его особенностей.

- Мощность и тип автомобиля: Чем больше мощность мотора и масса автомобиля, тем выше стоимость страховки.

- Возраст и стаж водителя: Молодым и неопытным водителям обычно назначают более высокую премию.

- Место регистрации автомобиля: В зависимости от региона существуют различные тарифы на страхование.

- Срок действия полиса: Чем дольше срок страхования, тем меньше стоимость полиса.

Для каждого страхового агента, особенно опытного, знание основных аспектов полиса ОСАГО является необходимым, поскольку это позволяет предоставлять клиентам компетентную консультацию и помощь в выборе наиболее подходящего страхового продукта. Информация будет полезна опытным агентам, которые желают обновить свои знания о полисе ОСАГО или получить более глубокое понимание его особенностей.

Вся работа с оформлением страховых полисов в одном кабинете

Сделайте расчет в кредитном калькуляторе

Получите предложения от страховых компаний

Выбирите страховую компанию и % вознаграждения

Получите вознаграждение

1. Как оформить полис ОСАГО на автомобиль, который зарегистрирован в иностранном государстве?

Для оформления полиса ОСАГО на автомобиль, зарегистрированный в иностранном государстве, необходимо предоставить следующие документы:

- Свидетельство о регистрации автомобиля в иностранной стране.

- Документ, подтверждающий легальное нахождение автомобиля на территории Российской Федерации.

- Заверенный перевод свидетельства о регистрации на русский язык.

- Документы, удостоверяющие личность и статус водителя.

2. Страховые суммы по ОСАГО в 2023 году

В 2023 году страховые суммы по полису ОСАГО устанавливаются в соответствии с действующим законодательством. Сумма возмещения ущерба зависит от степени вреда, причиненного потерпевшему, и может быть разной для имущественного ущерба и ущерба, связанного со здоровьем и жизнью. Согласно законодательству об ОСАГО, в 2023 году максимальная сумма выплаты по страховому случаю без пострадавших при ДТП составляет 400 тысяч рублей. Также, максимальная сумма выплаты по ОСАГО на компенсацию вреда жизни и здоровью при ДТП составляет 500 тысяч рублей.

3. Что делать, если при ДТП полис просрочен, недействителен или поддельный?

В случае, когда полис ОСАГО просрочен, недействителен или поддельный, необходимо:

- Сообщить о случившемся в страховую компанию и в полицию.

- Заполнить ДТП-протокол с указанием всех деталей инцидента и предъявить его полицейскому.

- Собрать доказательства (фотографии, видеозаписи и др.) и свидетельские показания о случившемся.

- Обратиться в страховую компанию, чтобы узнать дальнейшие инструкции и требования для получения возможного возмещения ущерба.

4. Что такое безальтернативное возмещение убытков?

Обычно страховой агент собирает все необходимые данные от клиента и использует их для определения значений каждого из коэффициентов. Затем все коэффициенты перемножаются между собой, и полученное значение умножается на базовый тариф страховой компании, чтобы получить конечную стоимость полиса ОСАГО. Учтите, что конкретные значения коэффициентов и базового тарифа могут отличаться в зависимости от выбранной страховой компании.

5. Что такое КБМ? Как определяется? Как проверить? Что делать, если клиент не согласен с КБМ?

Коэффициент бонус-малус (КБМ) — это система классификации страховых премий, зависящая от истории вождения. Он определяется на основе количества лет без происшествий, при участии которых водитель сталкивался как виновник или потерпевший.

Чтобы проверить КБМ, необходимо получить сведения из истории страхования и опросить клиента о прошлых случаях ДТП. Если клиент не согласен с КБМ, можно рекомендовать обратиться в страховую компанию для разъяснений и возможности спора.

Чтобы проверить КБМ, необходимо получить сведения из истории страхования и опросить клиента о прошлых случаях ДТП. Если клиент не согласен с КБМ, можно рекомендовать обратиться в страховую компанию для разъяснений и возможности спора.

Полезные сервисы Inssmart

Партнерские программы

Ипотека

Вывод

Каждый страховой агент должен быть хорошо осведомлен о полисе ОСАГО, так как это одно из наиболее важных и распространенных видов страхования в автомобильной отрасли. Вот несколько ключевых аспектов, которые каждый страховой агент должен знать о полисе ОСАГО:

В целом, страховой агент должен хорошо разбираться в полисе ОСАГО и быть в состоянии предоставить клиентам всю необходимую информацию и консультации для правильного выбора страхового покрытия.

- Обязательное страхование гражданской ответственности является обязательным для всех владельцев автомобилей и предназначено для защиты от финансовых потерь, возникших в результате причинения вреда здоровью или имуществу третьих лиц.

- Полис ОСАГО покрывает только ущерб, причиненный третьим лицам, и не предоставляет защиту для владельца автомобиля или его имущества.

- Стоимость полиса ОСАГО зависит от нескольких факторов, включая тип автомобиля, мощность двигателя, возраст и опыт водителя, а также регион регистрации автомобиля.

- Полис ОСАГО имеет определенные ограничения по сумме страхового возмещения, которая может быть выплачена пострадавшим. Эти ограничения могут различаться в зависимости от страны и региона.

- Страховой агент должен быть в состоянии четко объяснить клиенту все условия и ограничения полиса ОСАГО, чтобы помочь ему принять информированное решение о покупке страховки.

- На платформе Inssmart можно быстро регистрировать полис и вносить в него изменения. Портал предоставляет удобный и простой интерфейс для оформления страхового полиса, благодаря автоматизированной системе все данные можно быстро вносить в полис и менять при необходимости.

В целом, страховой агент должен хорошо разбираться в полисе ОСАГО и быть в состоянии предоставить клиентам всю необходимую информацию и консультации для правильного выбора страхового покрытия.

Читайте так же

23 сентября в 11:30

25 сентября в 14:20

6 минут

7 минут